【一覧】クレジットカードの種類と違いは?選ぶ基準と知っておきたい基本知識を解説

※本記事内には広告リンクが一部含まれています

クレジットカードの種類はさまざまあり、どれを選べば良いのか悩む人も多いのではないでしょうか。

クレジットカードの種類は主に国際ブランド、カード発行会社、ステータス(グレード)で分類され、それぞれ特徴に違いがあります。

自分に合うクレジットカードを選ぶためにも、種類と違いは理解しておくことをおすすめします。

本記事ではクレジットカードの種類とそれぞれの違い、クレジットカードを選ぶ時のポイントを専門家がわかりやすく解説します。

- クレジットカードの種類は大きく分けて「国際ブランド」「カード発行会社」「ステータス」に分けることができる

- クレジットカードを国際ブランドで選ぶ場合、「JCBは国内での利用が多い人におすすめ」「Visaは海外旅行・出張が多い人におすすめ」など

- クレジットカードで社会的信用を得たい場合はステータスで選ぶのがおすすめ

※記事内にはアフィリエイトリンクが一部含まれています

\クレジットカードを作るなら/

・楽天カード|新規入会&利用で5000ポイントもらえる

・PayPayカード|PayPayで決済するなら必ず持っておくべきカード

・JCBカードW|パートナー店で利用するとポイント最大21倍

・大丸松坂屋ゴールドカード|入会&利用で最大3万ポイント!

クレジットカードの種類と違い【3つの要素】

クレジットカードの種類は数多くありますが、大きく分けて3つの要素に分けることができます。

1つ目は「国際ブランド」です。日本の国際ブランドJCBの他、アメリカのVisaやMastercard、American Express(アメリカン・エキスプレス)、Diners Club(ダイナースクラブ)などがあります。

2つ目は「カード発行会社」です。信販系・銀行系だけではなく、流通系や交通系などもあります。

発行会社により、付帯サービスや優待特典が異なるため、自分のライフスタイルに合ったカードを選びましょう。

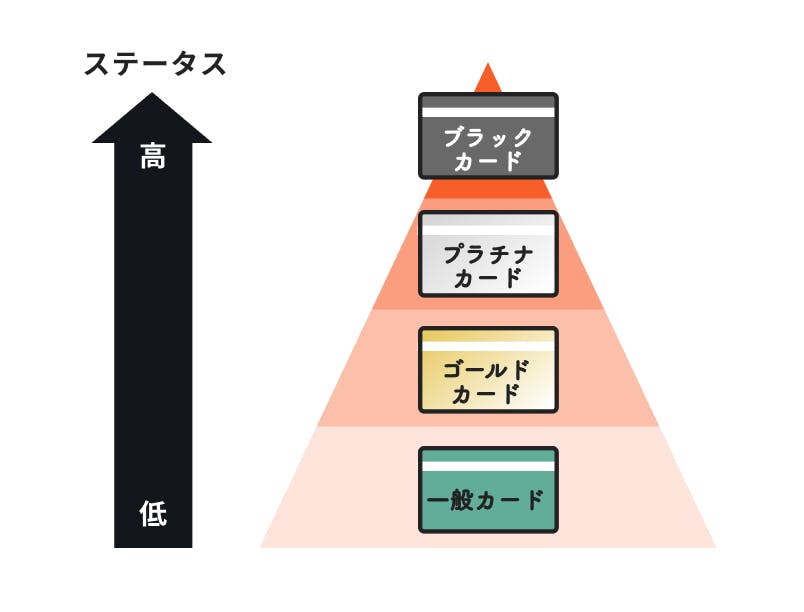

3つ目は「ステータス」です。一般カードは会員費が低く、ステータスが上がるほど高くなりますが、ステータスが上がるほど社会的信用力を証明でき、付帯サービスが充実します。

クレジットカードの種類①国際ブランド

クレジットカードを選ぶ際に「国際ブランドはどこにしようか」「JCBとVisa、どちらが良い?2つの違いは?」と悩む人も多いのではないでしょうか。

国際ブランドは主に

- JCB

- Visa

- Mastercard(マスターカード)

- American Express(アメリカン・エキスプレス)

- Diners Club(ダイナースクラブ)

があります。

それぞれの特徴について詳しく見ていきましょう。

JCB

JCB(Japan Credit Bureau)は、日本生まれの国際ブランドです。

2022年3月末時点で、国内外約3900万店で利用できます。海外でも、ハワイやグアム・韓国・台湾などでは利用できる店舗もあります。

JCBは自らが発行体となりクレジットカードを提供していますが、提携会社へ決済システムを提供するケースもあります。

JCBカードを利用すると、毎月の利用額1000円(税込)=1Oki Dokiポイントが貯まります。JCBオリジナルカードを優待店で利用すると、最大20倍のポイントが付くのが魅力です。

貯まったポイントは商品やポイントに交換したり、カードの支払い金額に使ったりとライフスタイルに合った利用ができます。

ただし、ヨーロッパや南米・アフリカなどでは、ほとんど利用できません。JCBカードをメインに利用したいのであれば、世界的にシェアが高いVisaやMastercardをサブカードにするのをおすすめします。

(参考:JCB ORIGINAL SERIES)

\クレジットカードを作るなら/

・楽天カード|新規入会&利用で5000ポイントもらえる

・PayPayカード|PayPayで決済するなら必ず持っておくべきカード

・JCBカードW|パートナー店で利用するとポイント最大21倍

・大丸松坂屋ゴールドカード|入会&利用で最大3万ポイント!

Visa

Visaは、200以上の国と地域で利用されている国際ブランドで、発行枚数は2019年末時点で34億万枚です。

世界No.1のシェアで、キャッシュレス業界のリーディングカンパニーといえるでしょう。クレジットカードが利用できる店舗で、Visaが利用できないケースは稀です。いざという時に備えて、一枚は所有しておきたい国際ブランドです。

また、VISAはATMでキャッシングができるのが魅力です。例えば、海外で急に現金が必要になった時に利用できるのは魅力的です。

なお、Visaは決済システムを提携会社に提供しており、自社でクレジットカードの発行は行っていません。

(参考:グローバルでの活動 - Visaのビジネス | Visa)

Mastercard(マスターカード)

Mastercardは、Visaに続き世界的なシェアが大きい国際ブランドです。

近年そこまで差はなくなったといわれていますが、Mastercardはヨーロッパ方面に強いといわれています。ヨーロッパへ旅行する際には、Mastercardを持っていくと安心です。

Mastercardの魅力として、「プライスレス・シティ」という会員向けベネフィットプログラムを利用すると世界中のユニークなイベントに参加できます。

また、日本のコストコで利用できるクレジットカードはMastercardだけです。コストコを頻繁に利用する方にはおすすめな国際ブランドです。

MastercardもVisaと同じく、自社ではクレジットカードの発行はしていません。発行会社に決済システムを提供する形です。

(参考:Priceless - search)

American Express(アメリカン・エキスプレス)

American Expressは、ステータスの高いクレジットカードとして知られています。

American Expressが発行体となり提供しているクレジットカードは、個人向けが16種類、ビジネス・カードが3種類あります。

会員費はかかりますが、付帯サービスや優待特典が充実しており、クレジットカードに決済機能以外を求める方におすすめです。

会員向け優待をまとめたサイト「アメリカン・エキスプレス・コネクト」では、ショッピング・ダイニングなど450以上の特典が用意されています。

なお、自社が発行するクレジットカードだけではなく、発行会社に決済システムを提供するケースもあります。

ただし、American Expressは、VisaやMastercardに比べると加盟店が少なく、日本でまだ利用できない店舗もあります。決済の利便性を考えて、VisaカードやMastercardをサブカードとして持っておくと安心です。

(参考:クレジットカードはアメリカン・エキスプレス(アメックス))

\クレジットカードを作るなら/

・楽天カード|新規入会&利用で5000ポイントもらえる

・PayPayカード|PayPayで決済するなら必ず持っておくべきカード

・JCBカードW|パートナー店で利用するとポイント最大21倍

・大丸松坂屋ゴールドカード|入会&利用で最大3万ポイント!

Diners Club(ダイナースクラブ)

Diners Clubカードは、世界初のクレジットカードとして1950年に発行されました。

Diners Clubが発行するDiners Clubカードの年会費は2万4200円(税込)と年会費としては高めですが、ステータスも高く、その他国際ブランドの中でもサービスのクオリティが高いと評判です。

入会できる年齢は27歳からで、ある程度の年収が必要だとされています。

Diners Clubカード会員は、グルメ・旅行・ゴルフなどさまざまな優待を利用できます。例えば、Diners Clubが指定するレストランで食事をすると、コース料理が1人分無料になるお得な優待があります。

また、国内外の空港ラウンジが無料で利用できるため、海外旅行や海外出張が多い人にもおすすめです。

ただし、加盟店はVisaやMastercardに比べると少ないのはデメリットといえるでしょう。

(参考:ご挨拶 | おかげさまで60年、次の60年へ。ダイナースクラブ60周年記念サイト)

(参考:ダイナースクラブ|新規入会キャンペーン実施中)

参考)国際ブランドの種類によってカード番号が異なる

クレジットカードの番号は14桁〜16桁ですが、国際ブランドによりカード番号が異なります。

左端から6桁が発行者識別番号です。例えばVisaは「4」から始まり、Mastercardは「5」から始まると決まっています。

クレジットカードの種類②カード発行会社

次はカード発行会社の種類ごとに、クレジットカードの特徴を見てみましょう。

\クレジットカードを作るなら/

・楽天カード|新規入会&利用で5000ポイントもらえる

・PayPayカード|PayPayで決済するなら必ず持っておくべきカード

・JCBカードW|パートナー店で利用するとポイント最大21倍

・大丸松坂屋ゴールドカード|入会&利用で最大3万ポイント!

信販系

お金の支払いを信販会社が立て替えて、後で支払額を請求する取引のこと

信販系クレジットカードとして有名なのは、オリコカード・ジャックスカード・ライフカードなどです。信販系クレジットカードでは比較的ポイントの還元率が高い特徴があります。

また、一般カードであっても、グルメ・旅行などで優待特典を利用できるケースが多いです。

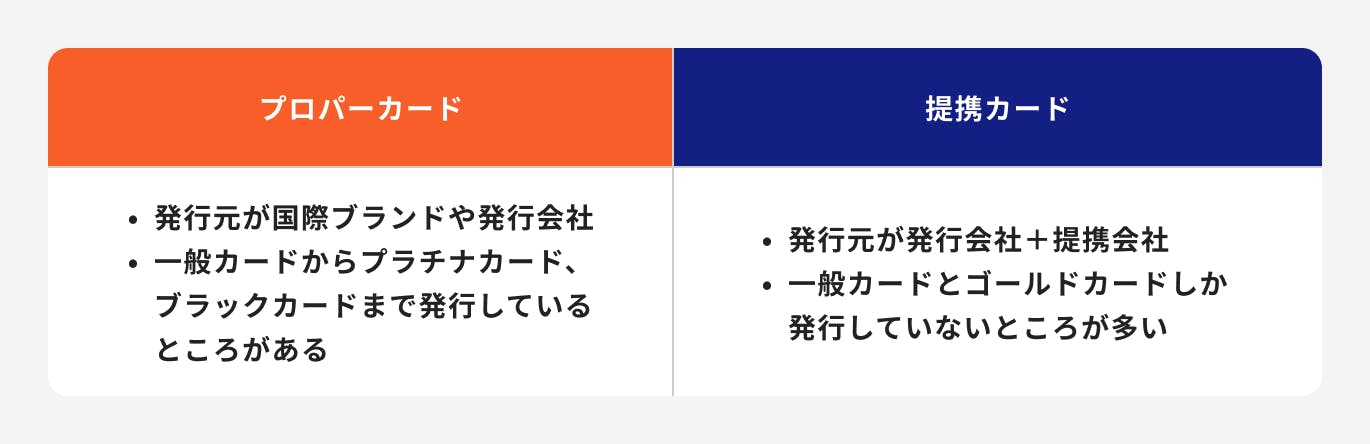

プロパーカードと提携カードの違い

発行元が国際ブランドまたは発行会社のクレジットカードのこと

国際ブランドが発行するクレジットカードとしては、American ExpressやDiners Clubカードがあります。また、発行会社が発行するプロパーカードとしては、三井住友カードやMUFGカードなどが有名です。

プロパーカードはプラチナカードやブラックカードまで発行しているケースが多く、ステータスが高いカードを持ちたい人におすすめです。

発行元が発行会社と提携会社のクレジットカードです。例えば、三菱UFJニコスとJR東日本の「JRカード」があります。

提携カードは提携先企業のサービスがあったり、ポイント還元率が高くなったりするのがメリットです。

ただし、ステータスは一般カードとゴールドカードしか用意されていないことがほとんどです。

(参考:三菱UFJカードのインターネットお申し込みはこちら|クレジットカードなら三菱UFJニコス)

\クレジットカードを作るなら/

・楽天カード|新規入会&利用で5000ポイントもらえる

・PayPayカード|PayPayで決済するなら必ず持っておくべきカード

・JCBカードW|パートナー店で利用するとポイント最大21倍

・大丸松坂屋ゴールドカード|入会&利用で最大3万ポイント!

銀行系

メガバンクや地方銀行、信用金庫などの金融機関が発行しているクレジットカードもあります。

例えば、引き落とし口座を発行元の金融機関に指定すると、住宅ローン金利が低くなるような優遇があるのがメリットです。

セキュリティ対策が万全のため、安心して利用できるのも魅力といえるでしょう。

また、銀行のキャッシュカードと一体型のカードを選べば、カードの管理が楽になります。

例:三井住友カード

三井住友カードは、メガバンクの三井住友銀行が発行するクレジットカードです。

一般カードは年会費1375円(税込)ですが、ナンバーレスの三井住友カード(NL)を選べば、年会費は永年無料です。

一般カードの還元率は通常0.5%ですが、対象のコンビニ・飲食店でタッチ決済を利用すると7%(※)になります。

一般カードだけではなく、ゴールドカード・プラチナカードの提供もあるため、求めるサービスやステータスに合わせて選べます。

※iD、カードの差し込み、磁気取引は対象外です

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます

※通常のポイントを含みます

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください

(参考:対象のコンビニ・飲食店で最大7%還元!|クレジットカードの三井住友VISAカード)

流通系

百貨店やスーパー、コンビニなどが発行するクレジットカードを流通系クレジットカードといいます。

流通系クレジットカードの魅力は、該当の店舗を利用すると通常の数倍のポイント還元率になるケースが多い点です。

例えば、三越伊勢丹グループのエムアイカードは、一般カードの還元率は通常0.5%ですが、三越伊勢丹での買い物は最大10%になります。

また、セブンカード・プラスは、年会費永年無料で所有でき、8がつく日に買い物をするとセブン&アイグループでは5%割引が適用されます。

(参考:百貨店のクレジットカードなら三越伊勢丹グループのエムアイカード)

(参考:【公式】セブンカード・プラス nanacoをもっとお得に)

例:楽天カード

楽天カードは、楽天グループの楽天カード株式会社が発行するカードです。年会費は永年無料で、ポイント還元率は通常1%と高スペックなクレジットカードといえます。

さらに、楽天市場での買い物を楽天カードで決済すると、ポイントは2倍になります。楽天経済圏でお得に生活したい人におすすめなクレジットカードです。

また、年会費2200円でゴールドカードも利用できます。ゴールドカードは国内空港ラウンジが2回無料で利用でき、ETCカードが無料で利用できるなどのメリットがあります。

(参考:【公式】新規入会&利用でポイントプレゼント|楽天カード)

その他(交通系・消費者金融系・ネット系等)

その他にも、交通系・消費者金融系・ネット系・通信系・石油系など、さまざまなクレジットカードがあります。

交通系は鉄道や航空会社が発行するクレジットカードです。JRや各種地下鉄、JALやANAが発行しています。

消費者金融系が発行しているクレジットカードには、アコムが発行するACマスターカードがあります。

それぞれ優待特典や付帯サービスがあるため、よく利用するサービスのカードを作るのがおすすめです。

クレジットカードの種類③ステータス

一般カード

一般カードは、クレジットカードのステータスの中でスタンダードなカードです。学生や新社会人でも審査に通りやすいので、初めてクレジットカードを作る人にもおすすめです。

年会費は無料〜数千円のことが多く、コストを抑えてクレジットカードを保有できます。

ただし、付帯サービスや優待、ポイント還元率がステータスの高いカードに比べると少ないです。また、一般カードでも発行会社によりサービス内容は大きく異なります。

\クレジットカードを作るなら/

・楽天カード|新規入会&利用で5000ポイントもらえる

・PayPayカード|PayPayで決済するなら必ず持っておくべきカード

・JCBカードW|パートナー店で利用するとポイント最大21倍

・大丸松坂屋ゴールドカード|入会&利用で最大3万ポイント!

ゴールドカード

ゴールドカードは、一般カードの一つ上のステータスです。以前は申し込み条件として、年収の制限があることもありましたが、最近ではほとんどなくなり所有しやすくなりました。

ゴールドカードには、国内・海外旅行傷害保険が自動的に付いたり、空港ラウンジを無料で利用ができたりなどの付帯サービスがあります。

また、一般カードに比べるとポイントの還元率が高いケースがほとんどです。

ただし、年会費無料では利用できるケースはほとんどなく、一般的に5000円〜15000円程かかります。

プラチナカード

プラチナカードは、ゴールドカードの一つ上のステータスカードです。一つ上のブラックカードは、カード会社から招待されないと利用できません。

そのため、プラチナカードは自分で申し込んで所有できるカードの中では最もステータスが高いカードといえるでしょう。

年会費は数万円から十万円を超えるものまでありますが、コンシェルジュサービスやホテル優待などサービスが手厚いです。

出張が多く、忙しいビジネスマンにとってメリットが多いといえるでしょう。

ブラックカード

ブラックカードとは、クレジットカードの中で最上級のステータスのクレジットカードです。

ゴールドカード・プラチナカードである程度の実績を作るとカード会社から招待が届き、会員資格を得ます。

年会費は数万円〜数十万円と高くなりますが、専用のコンシェルジュが付いたり、限定されたイベントに参加できたりなど特典・優待サービスが充実しています。

ブラックカードは誰でも保有できるカードではありませんが、信用力をわかりやすく証明しやすいので経営者におすすめです。

\クレジットカードを作るなら/

・楽天カード|新規入会&利用で5000ポイントもらえる

・PayPayカード|PayPayで決済するなら必ず持っておくべきカード

・JCBカードW|パートナー店で利用するとポイント最大21倍

・大丸松坂屋ゴールドカード|入会&利用で最大3万ポイント!

おすすめはどれ?種類別クレジットカードの選び方

自分に合うクレジットカードを選びたい人に向けて、国際ブランドとステータスで選ぶ時のポイントについて詳しく解説します。

国際ブランドで選ぶ場合

国際ブランドで選ぶのであれば、それぞれの特徴を理解しましょう。

JCBは日本の国際ブランドのため、国内での利用が多い人におすすめです。

Visaは世界トップシェアのカードであり、どこの国でも利用しやすい国際ブランドです。世界中のATMでキャッシングもできるので、海外旅行・出張が多い人に向いています。

Mastercardは、Visaに続きシェアが大きい国際ブランドです。日本のコストコではMastercardしか使えないため、コストコが好きな人は持っておいて損はありません。

American Expressは、ステータスが高いクレジットカードとして有名です。旅行やグルメの優待特典が充実しているので、サービス重視の人におすすめです。

Diners Clubは、グルメ・旅行・ゴルフなどさまざまな優待が充実しています。1300ヵ所以上での空港ラウンジの利用が年間10回まで無料でできるので、海外出張が多い人に向いています。

ステータスで選ぶ場合

社会的信用を得たいという人は、ステータスで選ぶのをおすすめします。

一般カードは、収入や雇用形態の制限も厳しくないので、アルバイトや学生でも作成ができます。

一方、ゴールドカード以上のカードは、ある程度の収入がないと作れません。そのため、所有しているだけで社会的信頼を得られます。

また、プラチナカードやブラックカードは年会費も高く審査も厳しいため、作成できる人も限られます。

十分な収入があることで審査に通り、高額な年会費も問題なく支払いできる人として、より高い信用を得やすいでしょう。

自分に合うクレジットカードの選び方は?選ぶ基準は7つ

自分に合うクレジットカードを選ぶ時は下記の7つのポイントを意識しましょう。

- 年会費

- 支払い方法

- クレジットカードを利用できる場所

- ポイント還元率と使い道

- 特典や付帯サービス

- セキュリティ

- サポート

①年会費

クレジットカードの年会費は、無料のものから年間数十万円までさまざまです。

年会費が無料のクレジットカードに比べると、年会費の高いクレジットカードの方が付帯サービスが充実していたり、ステータスが高かったりします。

しかし、年会費が無料でもポイントが高還元のクレジットカードもあります。サービス内容が年会費に見合っていて、コストが無駄にならないものを選びましょう。

②支払い方法

クレジットカードの支払い方法は、一括払い・ボーナス払い・分割払い・リボ払いの4種類です。

クレジットカードの支払いは、決済した日の翌月に代金を支払う「一括払い」を選ぶ人が多いです。

しかし、普段の給料から支払えないような大きな買い物をする場合には、次のボーナスを見越したボーナス払いや分割払い、リボ払いが使えると便利です。

その時の状況に合わせた支払い方法が選べるカードを選びましょう。

ただし、3回以上の分割払いやリボ払いは手数料がかかるため注意しましょう。

\クレジットカードを作るなら/

・楽天カード|新規入会&利用で5000ポイントもらえる

・PayPayカード|PayPayで決済するなら必ず持っておくべきカード

・JCBカードW|パートナー店で利用するとポイント最大21倍

・大丸松坂屋ゴールドカード|入会&利用で最大3万ポイント!

③クレジットカードを利用できる場所

国際ブランドにより、クレジットカードを利用できる場所が限られるケースがあります。

例えば、VisaやMastercardは世界中で利用できる場所が多いですが、JCBは海外で利用できる場所が限られます。

また、ステータスが高くて人気なAmerican Expressは、日本国内で利用できない場所もあるようです。

自分がよく通うお店やサービスで利用できるクレジットカードかは、必ず確認しましょう。

④ポイント還元率と使い道

クレジットカードのポイント還元率はカードによって異なります。

年会費無料のクレジットカードの還元率は、通常0.5%あれば高還元とされていますが、中には1%以上の還元率のクレジットカードもあります。

また、年会費が高くても還元率が高く、クレジットカードを頻繁に利用する人ならすぐに元が取れるケースもあるでしょう。

貯めたポイントの使い道も大切です。例えば、ポイントを普段の買い物の決済に充当できる、商品やサービスに交換できるなどさまざまなので、使いやすいものを選びましょう。

⑤特典や付帯サービス

特典や付帯サービスは、発行・提携会社、ステータスにより大きく異なります。

例えば、車によく乗るならガソリン価格が優遇されるガソリンスタンドが発行するクレジットカードを選ぶとメリットを享受しやすいでしょう。

ステータスに関しては、ゴールドカード以上になると空港のラウンジを無料で利用できたり、プラチナカード以上になるとコンシェルジュサービスが使えることもあります。

さまざまなクレジットカードを比較し、自分に必要な特典や付帯サービスが利用できるカードを選ぶと良いでしょう。

⑥セキュリティ

クレジットカードによるセキュリティ対策はさまざまです。

例えば、ナンバーレスのクレジットカードは、万が一盗難や紛失にあってもクレジットカードの番号の情報は漏れません。

また、タッチ決済であれば、暗証番号を盗み見られるリスクを排除できます。

自分にとって必要なセキュリティ対策がされているクレジットカードを選びましょう。

⑦サポート

サポート体制も大切な判断基準です。

例えば、盗難・紛失にあった場合に24時間体制で電話対応をしてくれたり、海外からでも日本語でのサポート対応があるところを選ぶと安心です。

また、プラチナカード以上のステータスであれば、24時間365日コンシェルジュサービスが利用できます。ホテル・レストラン・ゴルフ場の予約など、きめ細かいフォローがあるところを選ぶと良いでしょう。

\クレジットカードを作るなら/

・楽天カード|新規入会&利用で5000ポイントもらえる

・PayPayカード|PayPayで決済するなら必ず持っておくべきカード

・JCBカードW|パートナー店で利用するとポイント最大21倍

・大丸松坂屋ゴールドカード|入会&利用で最大3万ポイント!

そもそもクレジットカードとは?選ぶ前に知っておきたい基本知識

クレジットカードを選ぶうえで、基本的な仕組みを知っておくことは大切です。

クレジットカードを持つことでできることや、ローンとの違いなどをあらためて理解しておきましょう。

(参考:クレジットカードの仕組み|一般社団法人 全国銀行協会)

クレジットカードでできること

クレジットカードは、商品やサービスの代金を立て替えてもらい、後から支払うために利用します。

年収や雇用形態などの信用力により限度枠が設定され、その範囲であればクレジットカードを利用して買い物ができます。

手元に現金が無くても買い物ができるため、財布の中がかさばりません。また、大金を持ち歩き紛失や盗難に遭うリスクを防げます。

なお、クレジットカードの場合は、紛失・盗難されたとしても不正利用と認められれば損害を補償してもらえる点も安心です。

海外でも海外通貨に両替する必要なく、クレジットカードで決済できます。さらにキャッシングできるクレジットカードを選べば、海外のATMで現金を引き出すことも可能です。

(参考:カードの不正利用に対する保障制度について|三井住友カード)

ローンとクレジットの違い

銀行や消費者金融からお金を借りて、後から返済すること

商品やサービスの購入時に代金を立て替えてもらい、後から返済する方法のこと

クレジットカードと混同されやすいカードローンは、設定された限度内であれば繰り返し借り入れができる商品です。

支払いにクレジットカードが利用できず、現金での決済しかできない場合には便利です。ただし、カードローンには金利がかかるので、長期間の利用はおすすめしません。

なお、クレジットカードは、クレジットカードが利用できる店舗しか使えません。

しかし、一回払いやボーナス払いであれば、金利負担なく立て替えてもらえるのはメリットです。

デビットカードとクレジットカードの違い

クレジットカードは、立て替えた代金を翌月または分割などで支払います。一方、デビットカードは利用したら瞬時に銀行口座から引き落とされる点が異なります。

デビットカードは、銀行預金の範囲しか利用できないため、使いすぎを防ぐことができます。また、現金で決済したいけれど、ATMに行くのが手間という場合にもおすすめです。

クレジットカードとは異なり、口座の額がリアルタイムに減るため収支管理もしやすく、堅実なお金の使い方ができます。

さらに、国際ブランドが付いているデビットカードであれば、クレジットカードを使うように利用できます。

キャッシュカードとクレジットカードの違い

キャッシュカードは、銀行預金口座から現金を引き出すためのカードです。銀行口座を開設できる人であれば、収入などの審査なく所有できます。

クレジットカードは、現金が手元にない時に決済に利用できるカードです。クレジットカードは利用者の信用力が伴わなければ作成ができません。

一般的なキャッシュカードには決済機能はないため、買い物では利用できません。しかし、最近はキャッシュカードとクレジットカードが一体化したカードも増えています。

このようなカードを利用すると、何枚もカードを持ち歩く必要がなくなるため、カードの管理がしやすくなります。

まとめ

クレジットカードを選ぶ要素は、下記の3点です。

- 国際ブランド

- カード発行会社

- ステータス

それぞれ、ポイントの還元率・付帯サービスや優待特典・年会費・利用できる場所・支払い方法など異なります。

例えば、国際ブランドにより利用できない店舗があるため、海外に行く機会が多い人は海外のシェアが大きい国際ブランドのクレジットカードを選ぶと安心です。

また、年会費がかからないことが必ずしも良いとは限りません。

年会費が高くてもポイント還元率が良くサービスが充実していれば、クレジットカードを頻繁に利用する人にとっては得をするケースもあります。

さまざまなクレジットカードを比較して、自分のライフスタイルに合うカードを選ぶようにしましょう。

\クレジットカードを作るなら/

・楽天カード|新規入会&利用で5000ポイントもらえる

・PayPayカード|PayPayで決済するなら必ず持っておくべきカード

・JCBカードW|パートナー店で利用するとポイント最大21倍

・大丸松坂屋ゴールドカード|入会&利用で最大3万ポイント!

※本記事の内容は記事公開時や更新時の情報です。現行と期間や条件が異なる場合がございます

※本記事の内容は予告なしに変更することがあります。予めご了承ください

オススメ記事

監修

伊藤 亮太

- ファイナンシャルプランナー/CFP®認定者

慶應義塾大学大学院商学研究科経営学・会計学専攻修了。在学中にCFPを取得する。その後、証券会社にて営業、経営企画、社長秘書、投資銀行業務に携わる。2007年11月に「スキラージャパン株式会社」を設立。現在、富裕層個人の資産設計を中心としたマネー・ライフプランの提案・策定・サポート等を行う傍ら、資産運用に関連するセミナー講師や講演を多数行う。著書に『図解即戦力 金融業界のしくみとビジネスがこれ1冊でしっかりわかる教科書』(技術評論社)、『ゼロからはじめる!お金のしくみ見るだけノート』(宝島社)など多数。

執筆

勝目 麻希

- ファイナンシャルプランナー

新卒で総合職としてメガバンクに入行し、法人融資・金融商品販売等を担当。転職・結婚・出産を経て一時は専業主婦になったが、自分の知識や経験を活かしたいと思い独学でライターの道へ。現在は、ファイナンシャルプランナーの知識を活かして、金融系メディアを中心に執筆している。ライター以外の活動として、Webライターを育てる講座やマネーセミナーも実施中。

.jpg?w=1370&h=720&fit=crop&crop=faces&auto=compress,format)

.jpg?w=1370&h=720&fit=crop&crop=faces&auto=compress,format)